還付制度のご案内

1年間に支払った医療費が10万円を超える場合、一部の金額が戻ってくる医療費控除をご存知ですか?

1年間に支払った医療費が10万円を超える場合、一部の金額が戻ってくる医療費控除をご存知ですか?

矯正治療にかかる費用は決して安くありません。そのため当クリニックでは、年間の医療費に応じて還付金が発生する制度をご案内しております。

医療費控除とは、確定申告を行うことで一定の金額の所得控除が受けられる制度です。矯正治療には保険が適用されないケースがほとんどですが、医療費控除の対象にはなります。

医療費控除で、少しでも負担を軽減されることをおすすめします。

どんな治療が医療費控除の対象になるのか

矯正治療の目的が、美容であった場合には医療費控除を受けることはできません。しかし、成長段階にあるお子様の歯列矯正や、大人の方でも「咬み合わせの改善」が目的である場合などには、控除の対象となります。控除には医師の診断書が必要になる場合もありま

すので、事前に医師に確認することをおすすめします。

医療費控除の対象となる金額

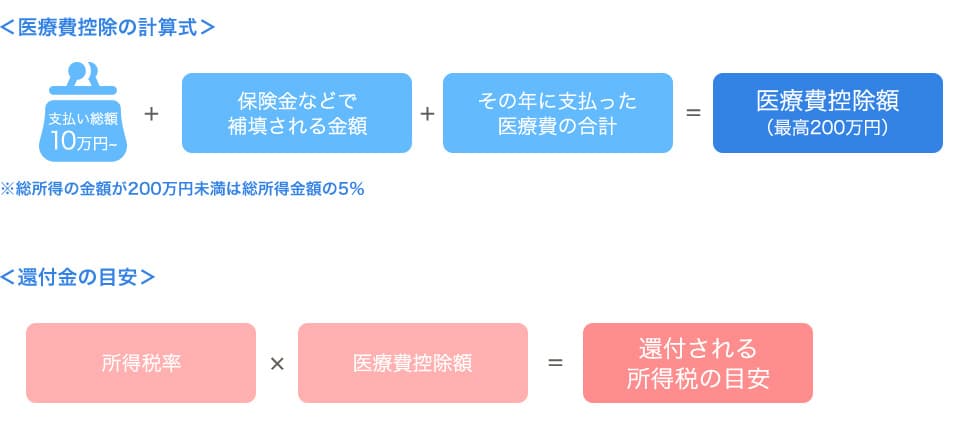

医療費控除の対象となるのは、最高200万円までとなります。一年間に支払った医療費の合計金額から、生命保険などから支給を受ける「入院費給付金」や、健康保険などから支給を受ける「高額療養費」「家族療養費」「出産一時金」などによって 補てんされる金額と、10万円(その年の総所得金額等が200万円未満の場合は、総所得額の5%)を差し引いた額が対象となります。

デンタルローンを利用した場合

矯正歯科治療やインプラント、審美治療などは、保険適用外(自由診療)となるため、治療費が高額になるケースがあります。歯科ローンや分割払いで支払う場合も医療費控除は適用されます。

歯科ローンを利用した場合、信販会社が立替払いをした金額は、その患者様のその立替払いをした年の医療費控除の対象となります。

また、手元に歯科医院の領収証がないこともありますが、その場合は、医療費控除を申請する時の添付書類として、歯科ローンの契約書の写しを用意してください。

※金利及び手数料相当分は医療費控除の対象になりません。

手続きの方法

所得税の確定申告の相談及び申告書の受付は、基本的に毎年2月16日から3月15日の1ヵ月間となっています。詳しくは国税庁のホームページをご確認ください。また、その年の申告期間を過ぎてしまっても、5年前までさかのぼって申告できるので次回の確定申告で対応できます。

3つの提出方法

以下のいずれかを選択して申告を行います。

- 申告時の住所地を管轄する税務署に郵送する

- 申告時の住所地を管轄する税務署の受付に持参する(時間外収受箱への投函も可)

- 電子申告(e-tax)で申告する

用意するもの

- 還付申告をする年の「給与所得の源泉徴収票」

- 還付申告をする年の医療費のレシート、領収書、交通費などのメモ

- 保険金で補填された金額がある場合には、その金額のわかるもの

- 申告者の口座番号(還付金を振り込む口座。申告する本人の口座が必要。)

- 印鑑

還付金の計算方式

還付金は、1年間で支払った医療費(10万円以上)から、医療保険などの保険金と10万円(所得が200万円以下の場合、所得の5%)を差し引いた金額が、医療費控除の対象となります。この金額から、申告者が支払っている税金(所得税)の税率をかけた金額が還付されます。なお、還付金は、申告をしてから約1ヶ月くらいで指定口座に振り込まれます。

所得税率(平成27年分以降)…総所得金額に対する税率

195万円以下:5% , 195万を超え330万円以下:10% , 330万を超え695万円以下:20% , 695万を超え 900万円以下:23% , 900万を超え1800万円以下:33% , 1800万円を超え 4000万円以下:40% , 4000万円超:45%

※出典:国税庁「所得税の税率」より